Enquanto Basileia III focou, principalmente, na reforma do capital regulatório, em específico na qualidade da composição de seus instrumentos elegíveis para os níveis de requerimentos de capital, o Comitê de Supervisão Bancária da Basiléia (BCBS), finalizou as revisões regulatórias que foram denominadas pelo mercado como “Basileia IV”. O novo arcabouço regulatório prudencial busca melhorar a comparabilidade e transparência entre as instituições, reduzir a excessiva variabilidade dos requisitos de capital e reforçar os níveis de capital do sistema como um todo. Estas novas publicações mudam, consideravelmente, as abordagens para o cálculo dos ativos ponderados pelo risco (RWAs), independentemente do tipo de risco (crédito, contraparte, mercado e operacional), e do uso de modelos de mensuração via abordagens padronizadas ou de modelos internos.

No âmbito das revisões do risco de crédito foram incluídas novas categorias de ponderadores de risco com maior granularidade, conforme a classe dos ativos, como por exemplo empréstimos especiais destinados à “project finance” ou “object finance”, na qual os recursos destinados ao pagamento do empréstimo dependem da geração de receita do projeto ou do produto de financiamento, tais como operações destinadas às construções de fábricas, usinas de energia, infraestrutura de transportes, telecomunicações, e equipamentos como aviões, navios e satélites. Para este tipo de operação de financiamento, foram definidos ponderadores de risco de crédito que dependem do estágio da implementação do projeto, podendo ser considerado em fase pré-operacional ou operacional, definindo-se então um requerimento de risco de 80% à 130%, respectivamente. Restringiu-se o uso da abordagem avançada de modelos internos, além de introduzir pisos para os parâmetros de cálculo da perda esperada pelas instituições.

Já para operações destinadas à financiamentos imobiliários, comerciais ou residenciais, considerou-se uma abordagem mais sensível à riscos com base no valor do empréstimo e valor financiado (Loan To Value), podendo variar entre 20% a 150% o requerimento do risco, conforme o atendimento ou não de requisitos operacionais exigidos, tais como o valor justo e estágio da propriedade (concluída ou não), capacidade de pagamento do tomador, dentre outros.

A abordagem revisada de risco de mercado, publicada no início de 2019, estabeleceu novos requerimentos para definir os limites entre as fronteiras das carteiras de negociação e bancária, com requerimentos específicos para estimação de suas exposições em uma nova abordagem com maior sensibilidade do instrumento ao fator de risco. Para o uso de modelos internos, foram estabelecidos ajustes na metodologia de mensuração, usando Expected Shortfall ao invés do Value-at-Risk, e um processo de calibração mais rigoroso na aprovação de modelos, juntamente com uma maior consistência na identificação de fatores de riscos materiais, incorporando também o risco de falta de liquidez no mercado.

No âmbito do risco operacional modelos internos avançados não poderão mais ser utilizados. Introduziu-se o conceito de uma nova abordagem padronizada através do uso de indicador de negócio não ajustado e um outro indicador representando as perdas históricas (componente de perda), ao invés de indicador baseado em resultado de intermediação financeira para mensurar a exposição ao risco operacional. Com a retirada da abordagem de modelos internos avançados, os reguladores poderão transferir seus esforços de supervisão para processos de coleta e qualidade de dados de perda. Os bancos serão obrigados a demonstrar um processo mais robusto de identificação e coleta dos dados de perdas operacionais de maneira eficiente e consistente, uma vez que a nova abordagem padronizada substitui todas as demais abordagens existentes.

As reformas de Basileia IV podem ser consideradas como um dos maiores desafios para as instituições financeiras nos próximos anos. As mudanças propostas são individuais e altamente dependentes dos modelos de negócio, seja através do uso de modelos internos ou modelos padronizados. Devido à maior sensibilidade ao risco, as alterações terão um impacto direto nos produtos, portfólios e áreas de negócios das instituições, que deverão se preparar para os novos requerimentos. Estudos apontam que as reformas levam a um aumento agregado esperado do RWA de € 1,0 trilhão para € 2,5 trilhões, ou um crescimento de 13% a 22% para grandes bancos da Europa, podendo chegar até 73% ao final do período de transição, em janeiro de 2027. Independentemente do impacto, todos os bancos deverão se preparar para este novo arcabouço regulatório, e precisarão repensar sobre as suas atividades de negociação e redesenhar os processos para serem mais eficientes e dinâmicos às necessidades do mercado.

Os desafios para os bancos, em termos de respostas estratégicas aos impactos, podem ser agrupados em quatro níveis, sendo o gerenciamento de capital, a composição do portfólio, a estrutura dos produtos e a estrutura da entidade legal. Desta forma, existem diversos desafios que os bancos terão que enfrentar, sendo que as mudanças exigirão ajustes em todos os modelos de quantificação de riscos, bem como em seus processos que suportam a gestão de riscos, melhorando suas políticas, governança e controles internos, para então atender a completude dos novos requerimentos e propiciar maior transparência e solidez do sistema financeiro.

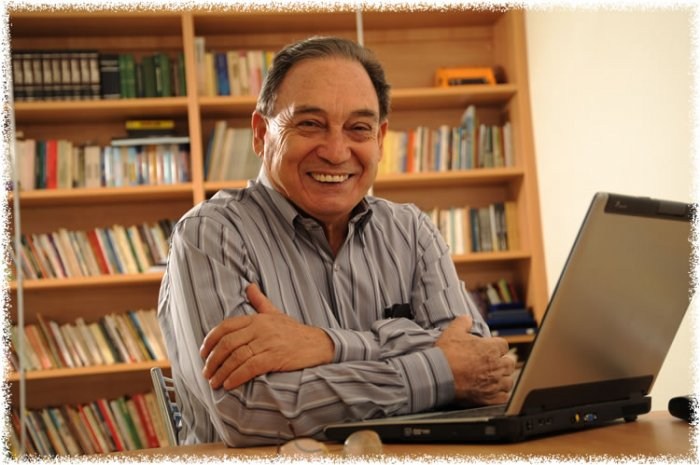

Alyson Ribeiro é diretor da PwC Brasil.

Ainda não há comentários.